Γενικά

Tα 24 μυστικά για πιο... ελαφριά εκκαθαριστικά

Τα SOS για εισοδήματα απο airbnb. Πώς δηλώνουμε ακίνητα και εξαρτώμενα τέκνα. Οι κωδικοί για τα αναδρομικά στα ειδικά μισθολόγια.

Τα 25 σημεία στα οποία πρέπει να επιδείξουν ιδιαίτερη προσοχή οι φορολογούμενοι κατά τη συμπλήρωση των φετινών φορολογικών δηλώσεων παρουσιάζει σήμερα ο Ελελύθερος Τύπος, σε έναν αναλυτικό φορολογικό οδηγό.

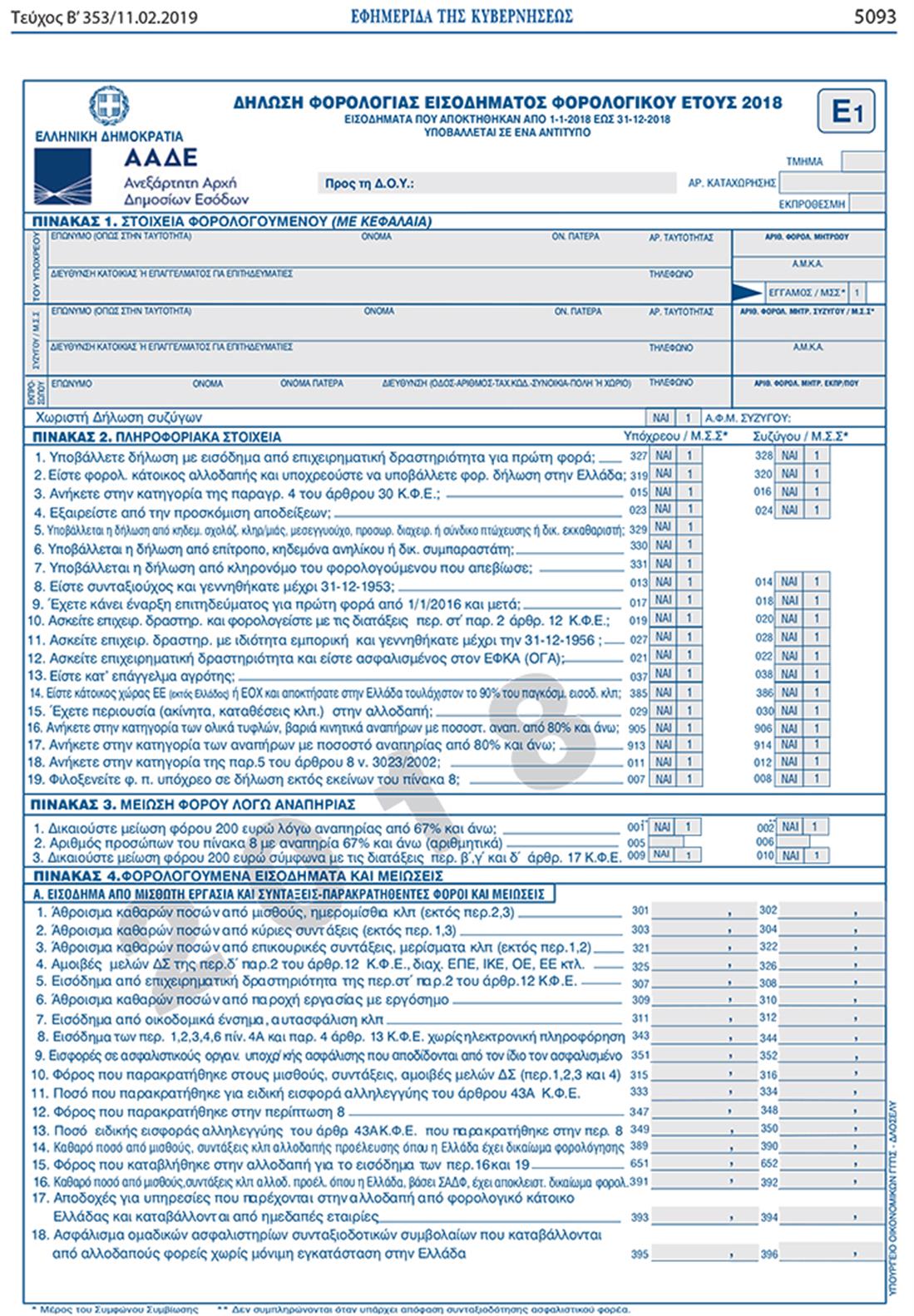

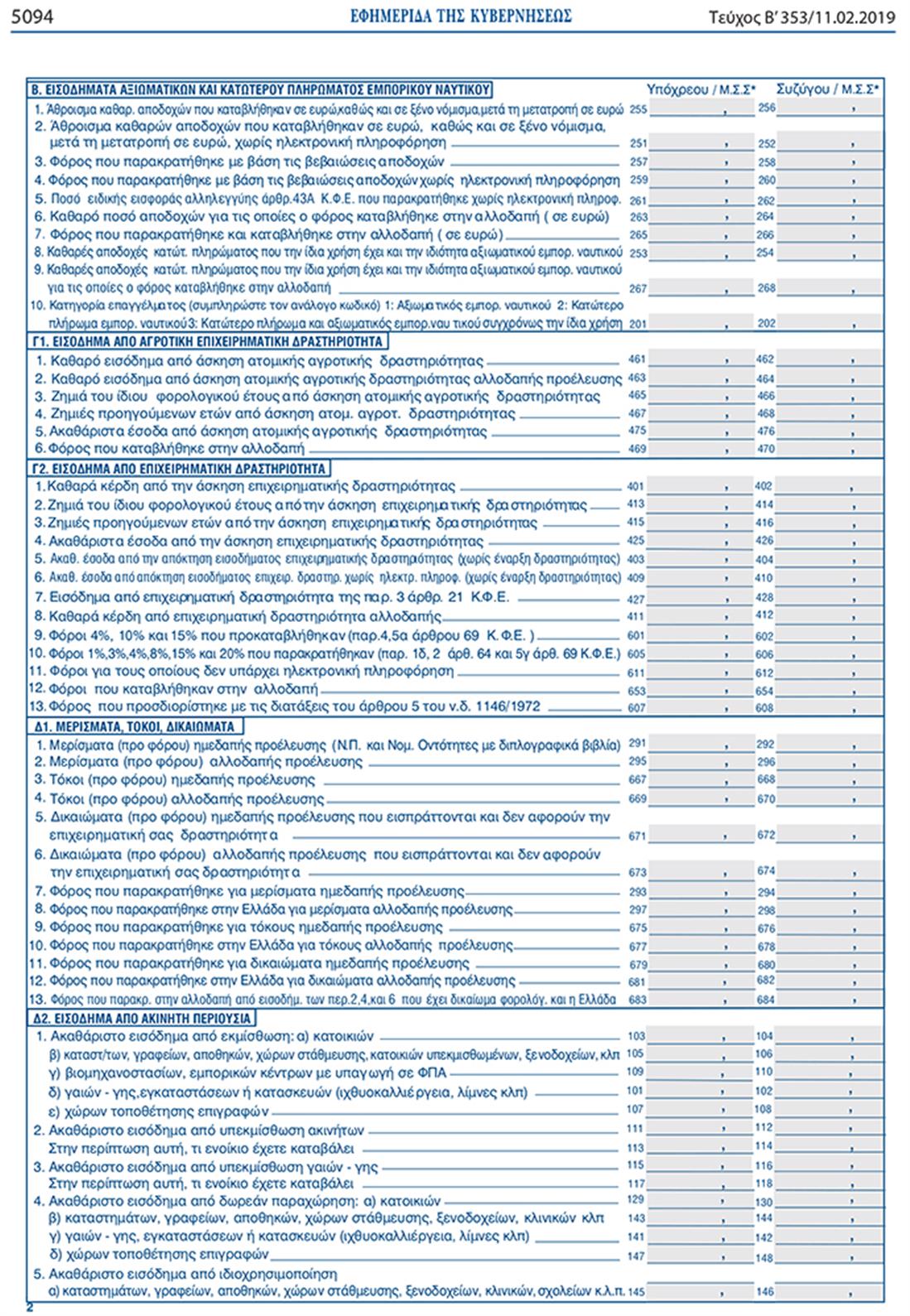

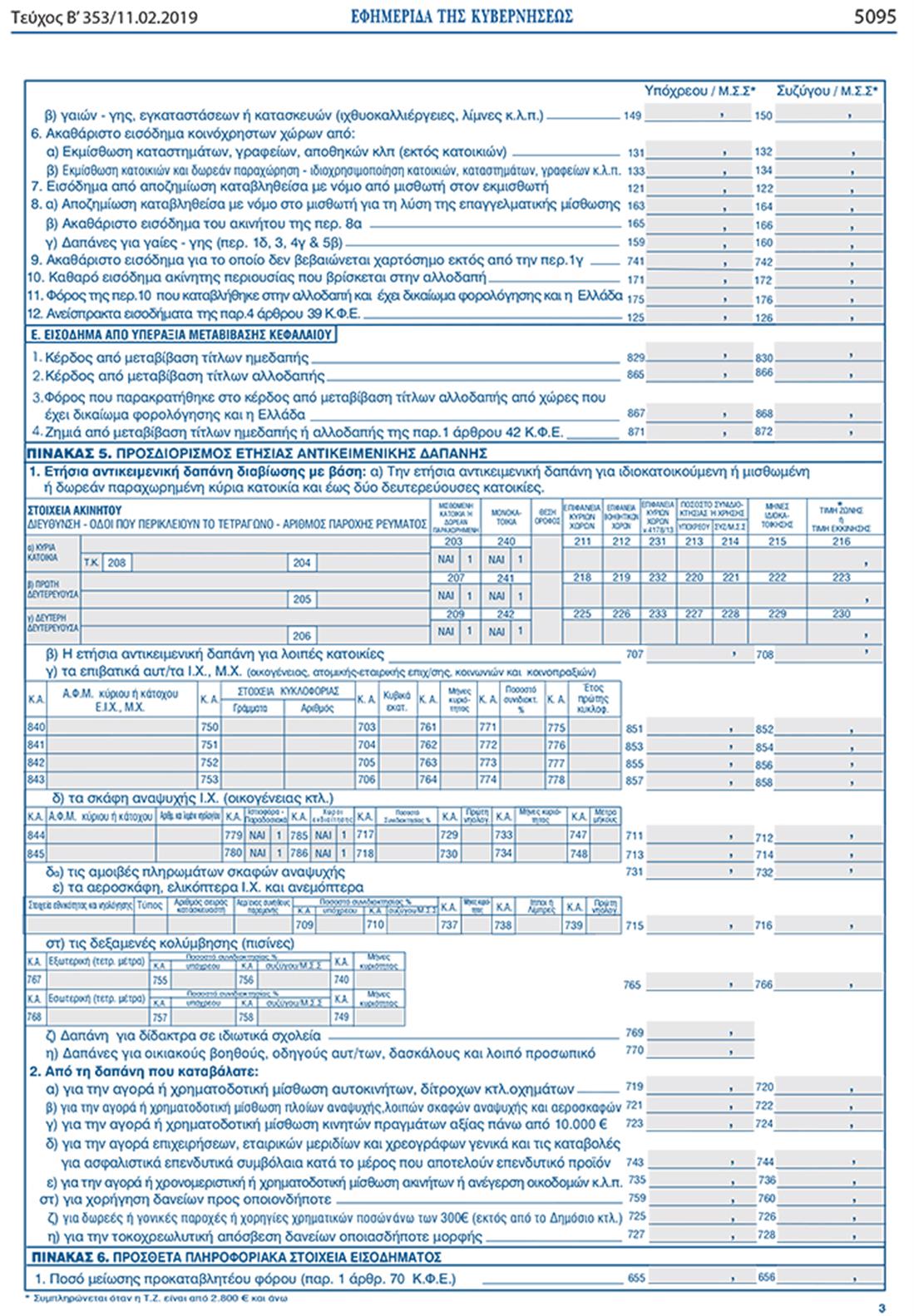

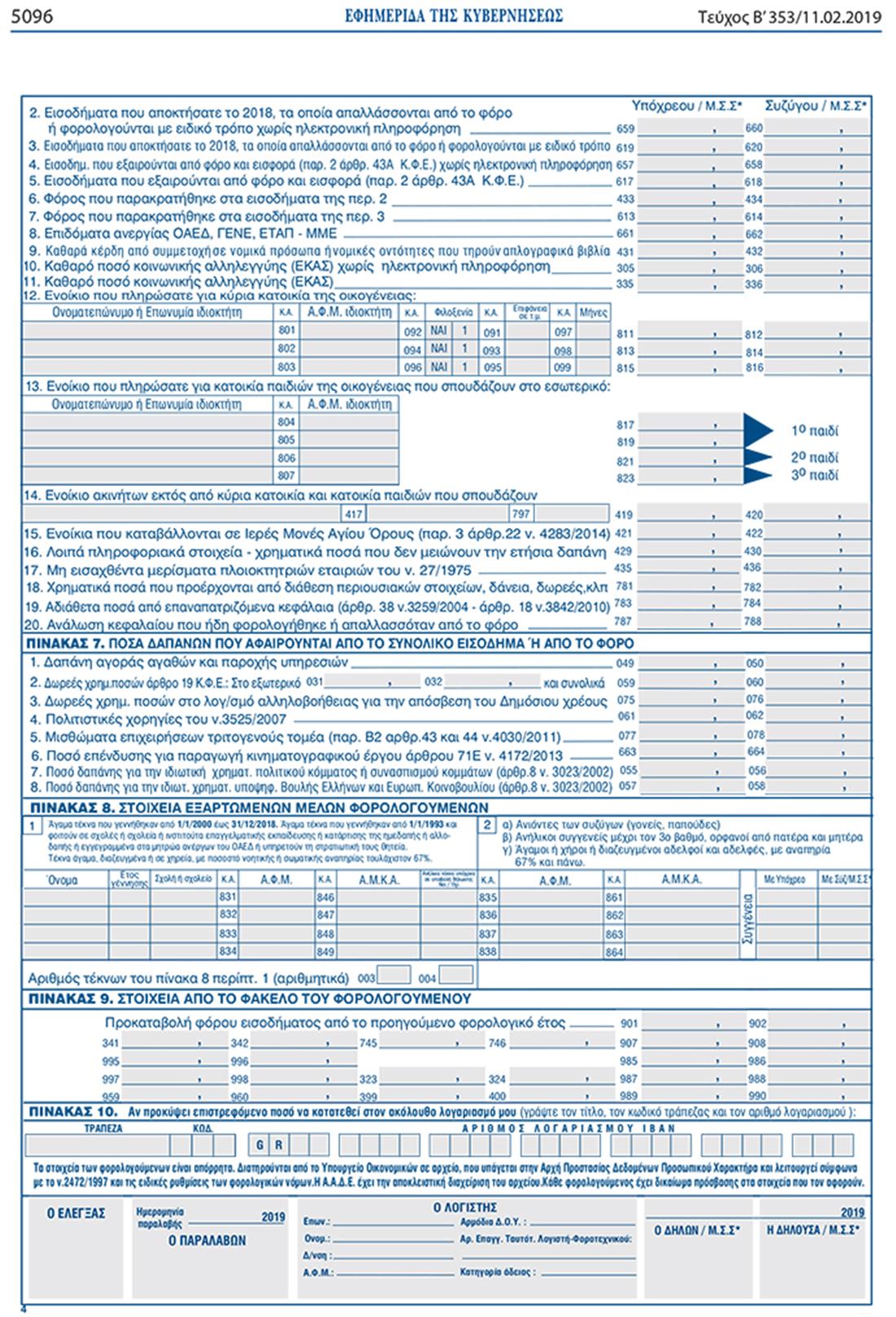

Σύμφωνα με τα όσα προκύπτουν από την απόφαση του διοικητή της Ανεξάρτητης Αρχής Δημοσίων Εσόδων Γ. Πιτσιλή για τον τύπο και το περιεχόμενο των φετινών φορολογικών εντύπων και τις διαδικασίες υποβολής και εκκαθάρισης των φόρων επί των εισοδημάτων του 2018, οι φορολογούμενοι, πριν και κατά τη συμπλήρωση των δηλώσεων, θα πρέπει να προσέξουν ιδιαίτερα τα εξής:

- Κοινή φορολογική δήλωση μπορούν να υποβάλουν οι έγγαμοι σύζυγοι αλλά και τα ζευγάρια που έχουν συνάψει σύμφωνα συμβίωσης.

- Οι έγγαμοι μπορούν να υποβάλουν χωριστά τις φορολογικές τους δηλώσεις, ο καθένας για τα εισοδήματά του, αρκεί μόνο ο ένας εκ των δύο να δηλώσει την επιλογή αυτή σε ειδική ηλεκτρονική εφαρμογή στο TAXISnet, το αργότερο έως τις 28 Φεβρουαρίου.

- Οι σύζυγοι πρέπει να υποβάλουν χωριστά φορολογικές δηλώσεις χωρίς να απαιτείται γνωστοποίηση στην ειδική ηλεκτρονική εφαρμογή, ο καθένας για τα εισοδήματά του, εφόσον έχει διακοπεί η έγγαμη συμβίωση κατά το χρόνο υποβολής της δήλωσης ή ο ένας από τους δύο συζύγους είναι σε κατάσταση πτώχευσης ή έχει υποβληθεί σε δικαστική συμπαράσταση.

- Στο κάτω μέρος του πίνακα 1, στην 1η σελίδα του φετινού Ε1, προστέθηκε νέα ένδειξη για όσους συζύγους επιλέγουν την υποβολή χωριστών δηλώσεων. Δίπλα από τη φράση «χωριστή δήλωση συζύγων», ο σύζυγος που έχει εκδηλώσει την επιθυμία να υποβάλει χωριστή δήλωση πρέπει να κλικάρει πάνω στη λέξη «ΝΑΙ» και στη συνέχεια να αναγράψει τον ΑΦΜ του άλλου συζύγου.

- Στις περιπτώσεις εγγάμων φορολογούμενων που έχουν γνωστοποιήσει την επιλογή τους για υποβολή χωριστών δηλώσεων, εφόσον ο ένας εκ των δύο συζύγων δεν έχει ποσοστό συνιδιοκτησίας στην κύρια κατοικία, είτε είναι ιδιόκτητη είτε δωρεάν παραχωρημένη, ούτε συμμετέχει ως μισθωτής στη μισθωμένη κύρια κατοικία, οφείλει, στη χωριστή δήλωση που θα υποβάλει, να συμπληρώσει τον κωδικό 801 του πίνακα 6 με τον ΑΦΜ του άλλου συζύγου καθώς και τον κωδικό 092 που αφορά στη φιλοξενία, επιλέγοντας, κατά την ηλεκτρονική υποβολή, τη νέα ένδειξη «συνοίκηση με σύζυγο», η οποία έχει προστεθεί στον αναδυόμενο πίνακα επιλογών.

- Τα ανήλικα ή ενήλικα τέκνα θεωρούνται «εξαρτώμενα» εφόσον συνοικούν με τον φορολογούμενο και το ετήσιο πραγματικό ή τεκμαρτό εισόδημά τους δεν υπερέβη εντός του 2018 τις 3.000 ευρώ ή τις 6.000 ευρώ αν παρουσιάζουν αναπηρία 67% και άνω. Ο αριθμός των τέκνων αυτών δηλώνεται στον πίνακα 3, στην παράγραφο 2 και στους κωδικούς 005-006, ενώ τα στοιχεία τους αναγράφονται στον πίνακα 8 της δήλωσης.

- Σε κάθε περίπτωση υποβολής κοινής δήλωσης από εγγάμους ή μέρη συμφώνων συμβίωσης (ΜΣΣ), που έχουν από κοινού εξαρτώμενα τέκνα με τουλάχιστον 67% αναπηρία τα οποία δεν υποβάλλουν ατομικές δηλώσεις, οι κωδικοί 005-006 για την εξασφάλιση μείωσης φόρου 200 ευρώ συμπληρώνονται μόνο από το σύζυγο.

- Σε κάθε περίπτωση κατά την οποία έγγαμοι φορολογούμενοι ή ΜΣΣ έχουν επιλέξει να υποβάλουν χωριστές δηλώσεις και έχουν από κοινού εξαρτώμενα τέκνα με αναπηρία τουλάχιστον 67% που δεν υποβάλλουν ατομικές δηλώσεις, η μείωση φόρου των 200 ευρώ πραγματοποιείται άπαξ, μόνο σε έναν σύζυγο/ΜΣΣ, χωρίς να μεταφέρεται το δικαίωμα πίστωσης φόρου στον άλλο σύζυγο/ΜΣΣ.

- Η δήλωση φορολογίας εισοδήματος θεωρείται εμπρόθεσμη εφόσον υποβληθεί μέχρι τις 30 Ιουνίου 2018.

- Σε περίπτωση κατά την οποία φορολογικός κάτοικος Ελλάδας μεταφέρει την κατοικία του στο εξωτερικό, η δήλωση μπορεί να υποβληθεί εμπρόθεσμα καθ’ όλη τη διάρκεια του έτους.

- Τροποποιητικές δηλώσεις που υποβάλλονται για να δηλωθούν αναδρομικά μισθών ή συντάξεων προηγούμενων ετών, αναδρομικά επιδομάτων ανεργίας, αμοιβών γιατρών του ΕΣΥ από απογευματινά ιατρεία παραλαμβάνονται χωρίς πρόστιμα και τόκους μέχρι το τέλος του φορολογικού έτους στο οποίο εκδόθηκαν, κατά περίπτωση, οι βεβαιώσεις αποδοχών ή συντάξεων. Οι παραπάνω δηλώσεις υποβάλλονται αποκλειστικά χειρόγραφα στη ΔΟΥ, εκτός από τις δηλώσεις που αφορούν αναδρομικές αποδοχές ή συντάξεις φορολογικών ετών 2015 και εφεξής, οι οποίες υποβάλλονται ηλεκτρονικά.

- Οσοι έχουν συμπληρώσει το 18ο έτος της ηλικίας τους μέχρι 31.12.2018 και έχουν πραγματικό ή τεκμαρτό εισόδημα υποχρεούνται να υποβάλουν φορολογική δήλωση.

- Σε κάθε περίπτωση εγγάμων που υποβάλλουν κοινή δήλωση θα διενεργείται ξεχωριστή βεβαίωση του φόρου και θα εκδίδονται δύο εκκαθαριστικά σημειώματα, ένα για κάθε σύζυγο. Πιστωτικά ποσά του ενός συζύγου δεν θα συμψηφίζονται με τυχόν χρεωστικά του άλλου. Στην περίπτωση που έχουν και οι δύο σύζυγοι εκκαθαριστικά με πιστωτικά ποσά, αυτά θα επιστρέφονται στον κάθε δικαιούχο χωριστά.

- Σε κάθε περίπτωση κατά την οποία από την εκκαθάριση προκύπτει επιπλέον φόρος προς καταβολή (χρεωστικό υπόλοιπο), θα πρέπει να εξοφλείται είτε εφάπαξ, μέχρι την 31η Ιουλίου, είτε σε τρεις ίσες δόσεις, από τις οποίες η πρώτη μέχρι την 31η Ιουλίου, η δεύτερη μέχρι την 30ή Σεπτεμβρίου και η τρίτη μέχρι την 29η Νοεμβρίου 2019.

- Δεν θα βεβαιώνεται ποσό φόρου εισοδήματος για καταβολή, εφόσον αυτό δεν υπερβαίνει τα 30 ευρώ ανά σύζυγο.

- Δεν θα επιστρέφεται στο φορολογούμενο ποσό φόρου μικρότερο των 5 ευρώ ανά σύζυγο.

- Στον πίνακα 2, στην πρώτη σελίδα του Ε1, στην παράγραφο 19 με τους κωδικούς 007 και 008, ο υπόχρεος και η σύζυγος πρέπει να δηλώσουν αν «φιλοξενούν» στην κύρια κατοικία τους άτομα τα οποία δεν είναι εξαρτώμενα μέλη της οικογένειάς τους.

- Στη δήλωση πρέπει να αναγραφούν υποχρεωτικά όλα τα εισοδήματα του φορολογούμενου, ανεξάρτητα από τον τρόπο φορολόγησής τους, ακόμα και τα απαλλασσόμενα από το φόρο.

- Ορισμένοι κωδικοί του πίνακα 4Α που αφορούν σε εισοδήματα από μισθωτή εργασία ή συντάξεις και την αντίστοιχη παρακράτηση φόρου θα εμφανίζονται σε πορτοκαλί πλαίσιο και θα είναι προσυμπληρωμένοι. Τα ποσά στους κωδικούς αυτούς δεν είναι δυνατό να τροποποιηθούν ή να διαγραφούν από τον φορολογούμενο. Το ίδιο θα συμβαίνει και με τους κωδικούς που αφορούν στην παρακράτηση φόρου από μισθούς ή συντάξεις καθώς επίσης και με τους κωδικούς του πίνακα 4Γ2 που αφορούν στην παρακράτηση φόρου από ακαθάριστα έσοδα προερχόμενα από επιχειρηματική δραστηριότητα.

- Για να αποτραπεί η υπερφορολόγηση λόγω τεκμηρίων, ο φορολογούμενος θα πρέπει να καλύπτει τη διαφορά μεταξύ χαμηλού πραγματικού και υψηλού τεκμαρτού εισοδήματος με διάφορους τρόπους (ανάλωση κεφαλαίου προηγούμενων ετών, εισοδήματα που απαλλάσσονται από φόρο, εσόδα από την πώληση περιουσιακών στοιχείων κ.λπ.).

- Σε κάθε περίπτωση κατά την οποία ενήλικο εξαρτώμενο τέκνο μισθώνει κατοικία ή οποιουδήποτε τύπου κατάλυμα, διαφορετική από αυτήν της κύριας κατοικίας της οικογένειας (φοιτητής, τέκνο που υπηρετεί τη στρατιωτική του θητεία κ.λπ.), και έχει δική του υποχρέωση υποβολής δήλωσης φορολογίας εισοδήματος, λόγω απόκτησης εισοδήματος (από τόκους καταθέσεων, από περιστασιακή απασχόληση κ.λπ.) κατά τη διάρκεια του 2018, το τεκμήριο διαβίωσης της φοιτητικής κατοικίας θα επιβαρύνει τον ίδιο και όχι τους γονείς του, με συνέπεια να εκτίθεται στον κίνδυνο να πληρώσει φόρο επί εξωπραγματικού εισοδήματος.

- Οι εν ενεργεία και συνταξιούχοι δημόσιοι λειτουργοί που υπάγονται στα ειδικά μισθολόγια και έλαβαν τον Δεκέμβριο του 2018 ή λαμβάνουν τους πρώτους μήνες του 2019 αναδρομικά ποσά θα αναγκαστούν να εμφανίσουν τα ποσά αυτά στις φετινές δηλώσεις και να πληρώσουν γι’ αυτά ειδική εισφορά αλληλεγγύης 2,2%-10%.

- Τα εισοδήματα από βραχυχρόνια μίσθωση ακινήτων μέσω Airbnb κ.λπ. δηλώνονται συγκεντρωτικά ανά ακίνητο στη στήλη 16 του Ε2 με τον κωδικό 60. Επιλέγοντας τον κωδικό 61 στη στήλη 16 του Ε2 θα δηλώνονται συγκεντρωτικά ανά ακίνητο όλα τα εισοδήματα που αποκτήθηκαν από τη βραχυχρόνια υπεκμίσθωση ακινήτων μέσω Airbnb κ.λπ.

- Στους κωδικούς 049-050 του πίνακα 8, οι μισθωτοί, οι συνταξιούχοι και οι κατ’ επάγγελμα αγρότες πρέπει να αναγράψουν τα χρηματικά ποσά των δαπανών για αγορές αγαθών και παροχή υπηρεσιών που κατέβαλαν το 2018 είτε με πλαστικό χρήμα είτε μέσω e-banking ή ηλεκτρονικού πορτοφολιού ή άλλων ηλεκτρονικών μεθόδων πληρωμής. Από τη δήλωση των ποσών αυτών θα εξαρτηθεί αν οι συγκεκριμένοι φορολογούμενοι θα δικαιούνται μείωσης φόρου έως 1.900-2.100 ευρώ, η οποία ισοδυναμεί με αφορολόγητο όριο 8.636-9.545 ευρώ. Το ελάχιστο συνολικό ποσό των δαπανών με το οποίο κατοχυρώνεται η έκπτωση φόρου προσδιορίζεται ως ποσοστό επί του ατομικού -δηλωθέντος ή τεκμαρτού- φορολογητέου εισοδήματος ως εξής:

- 10%, για το τμήμα του εισοδήματος έως τις 10.000 ευρώ,

- 15% για το τμήμα του εισοδήματος από τις 10.001 έως τις 30.000 ευρώ και

- 20% για το υπερβάλλον ποσό, εφόσον το εισόδημα ξεπερνά τις 30.000 ευρώ.

Οι φορολογούμενοι που δεν έχουν καλύψει το απαιτούμενο ποσοστό επί του εισοδήματός τους με ηλεκτρονικές πληρωμές δαπανών θα πληρώσουν έξτρα φόρο 22% επί του ακάλυπτου ποσού. Σε κάθε περίπτωση κατά την οποία το τεκμαρτό εισόδημα είναι μεγαλύτερο του δηλωθέντος, για να κατοχυρωθεί η έκπτωση φόρου θα λαμβάνεται υπ’ όψιν το (υψηλότερο) τεκμαρτό κι όχι το (χαμηλότερο) δηλωθέν εισόδημα.

Πώς τα μπλοκάκια θα… κλειδώσουν την έκπτωση φόρου

Κάθε εργαζόμενος που λαμβάνει τις μηνιαίες αποδοχές του όχι ως μισθωτός αλλά εκδίδοντας αποδείξεις από μπλοκ παροχής υπηρεσιών («μπλοκάκι»), για να φορολογηθεί για τις αμοιβές του με την ευνοϊκή κλίμακα φόρου εισοδήματος των μισθωτών, δηλαδή για να δικαιούται ετήσιας έκπτωσης φόρου έως 1.900-2.100 ευρώ που ισοδυναμεί με αφορολόγητο όριο εισοδήματος 8.636-9.545 ευρώ, θα πρέπει να πληροί τις ακόλουθες 5 προϋποθέσεις:

- Θα πρέπει να έχει υποβάλει δήλωση έναρξης επιχειρηματικής δραστηριότητας στην αρμόδια ΔΟΥ.

- Θα πρέπει να παρέχει υπηρεσίες στις οποίες προέχει το στοιχείο της συμβουλής ή της επιστημονικής, καλλιτεχνικής και πνευματικής δημιουργίας, δηλαδή να ασκεί δραστηριότητα η οποία δεν εμπεριέχει την έννοια της εμπορικής ιδιότητας αλλά χαρακτηρίζεται ως «ελευθέριο επάγγελμα».

- Θα πρέπει να δηλώνει ως έδρα για την άσκηση της δραστηριότητάς του την κατοικία του.

- Δεν θα πρέπει να εισπράττει ταυτόχρονα και κανονικό μισθό από άλλη εργασία.

- Θα πρέπει να παρέχει τις υπηρεσίες τους σε τρεις το πολύ εργοδότες ή και σε περισσότερους από τρεις, εφόσον όμως στην περίπτωση αυτή λαμβάνει το 75% τουλάχιστον των ετησίων αμοιβών του μόνο από έναν.

Εφόσον ο φορολογούμενος ή η σύζυγός του πληροί τις παραπάνω 5 προϋποθέσεις, πρέπει να συμπληρώσει στην παράγραφο 10 του πίνακα 2 της 1ης σελίδας του Ε1 την ένδειξη «ΝΑΙ» δίπλα από τον κωδικό 019 (ο υπόχρεος) ή 020 (η σύζυγος), προκειμένου κατά την εκκαθάριση του φόρου για τις αμοιβές από το «μπλοκάκι» να υπολογιστεί αφορολόγητο όριο έως 8.636-9.545 ευρώ.

Σε κάθε περίπτωση κατά την οποία φορολογούμενος που λαμβάνει αμοιβές για παροχή υπηρεσιών δεν πληροί έστω και μία από τις πέντε παραπάνω προϋποθέσεις, τότε οι ετήσιες αμοιβές του από το «μπλοκάκι» παροχής υπηρεσιών φορολογούνται ως εισόδημα από επιχειρηματική δραστηριότητα, δηλαδή με 22% από το πρώτο ευρώ μέχρι τις 20.000 ευρώ και με 29%-45% για το τμήμα των ετησίων αμοιβών πάνω από το επίπεδο των 20.000 ευρώ.

Σε κάθε περίπτωση εργαζόμενου αμειβόμενου με «μπλοκάκι», ο οποίος παράλληλα έχει αποκτήσει και εισόδημα από παροχή σε είδος, το οποίο θεωρείται προερχόμενο από μισθωτή εργασία, το εισόδημα από το «μπλοκάκι» δεν θα φορολογείται ως προερχόμενο από επιχειρηματική δραστηριότητα αλλά ως εισόδημα από μισθωτή εργασία. Δηλαδή σε κάθε τέτοια περίπτωση δεν θα θεωρείται ότι ο εργαζόμενος έχει εισπράξει ταυτόχρονα και μισθούς και έτσι δεν θα εξαιρείται από το ευνοϊκό καθεστώς φορολόγησης των χρηματικών αμοιβών του με βάση την κλίμακα των μισθωτών.

Ακολουθήστε το antenna.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις!